資金繰りコンサルティング

トップページ > 資金繰りコンサルティング

資金繰り

資金繰り

コンサルティング

利益が黒字でも資金ショートすれば会社は倒産、利益が赤字でも資金があれば会社は存続、

資金(現金預金残高)の確保は最重要だと思います。

以下3つの観点からお客様の資金繰りを支援します。

- ・設備投資の資金が必要になった

- ・新規事業開始にあたって資金が必要になった

1.資金調達の支援

- ・現在の返済金額が過大になっている

- ・将来、今のまま返済できるか不安だ

- ・リスケジューリングしたものの、

金融機関に提出する資料が準備できない

2.リスケジューリングの支援

- ・資金繰り表が作成できない

3.資金繰り表の作成支援

1.資金調達の支援

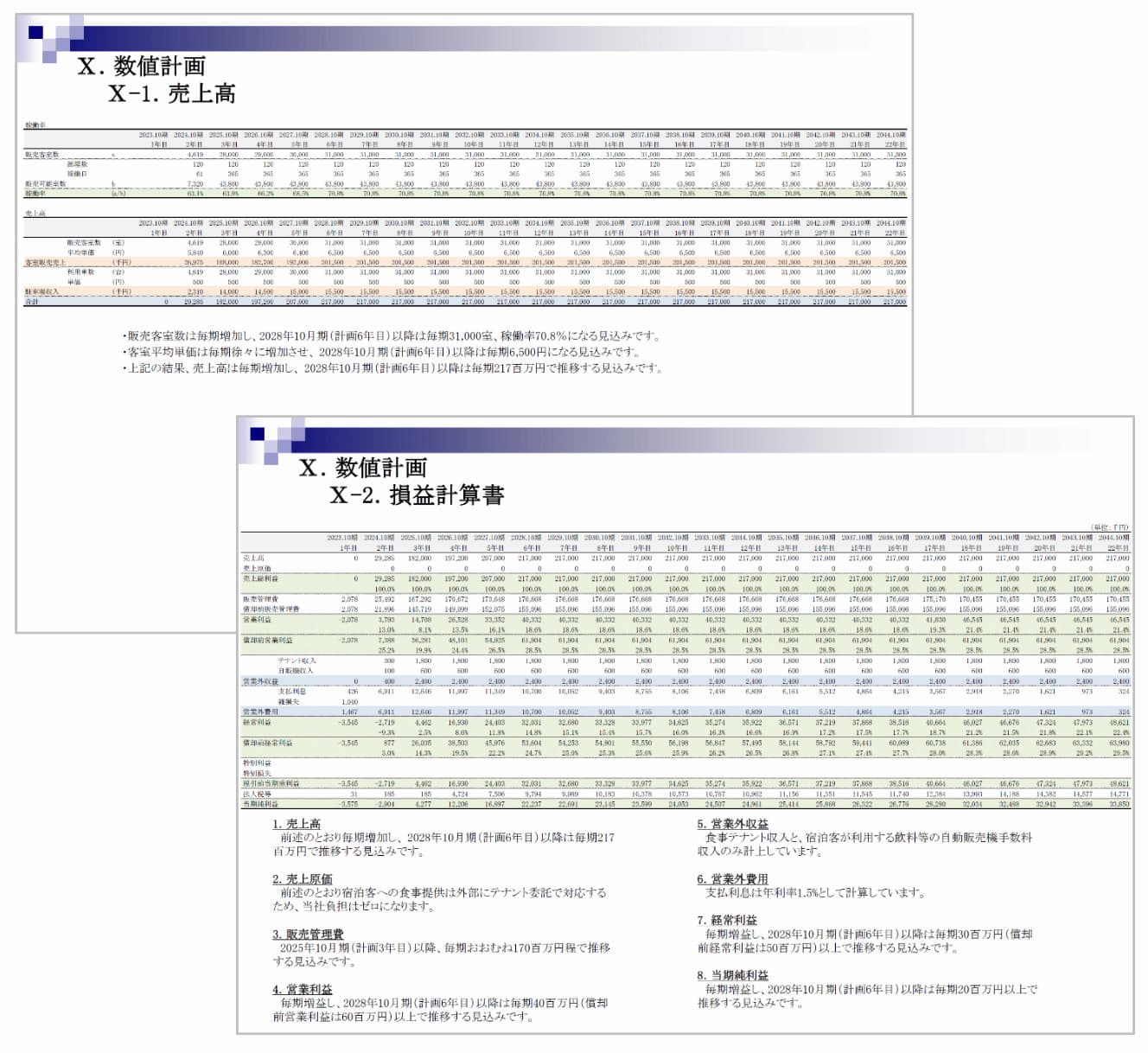

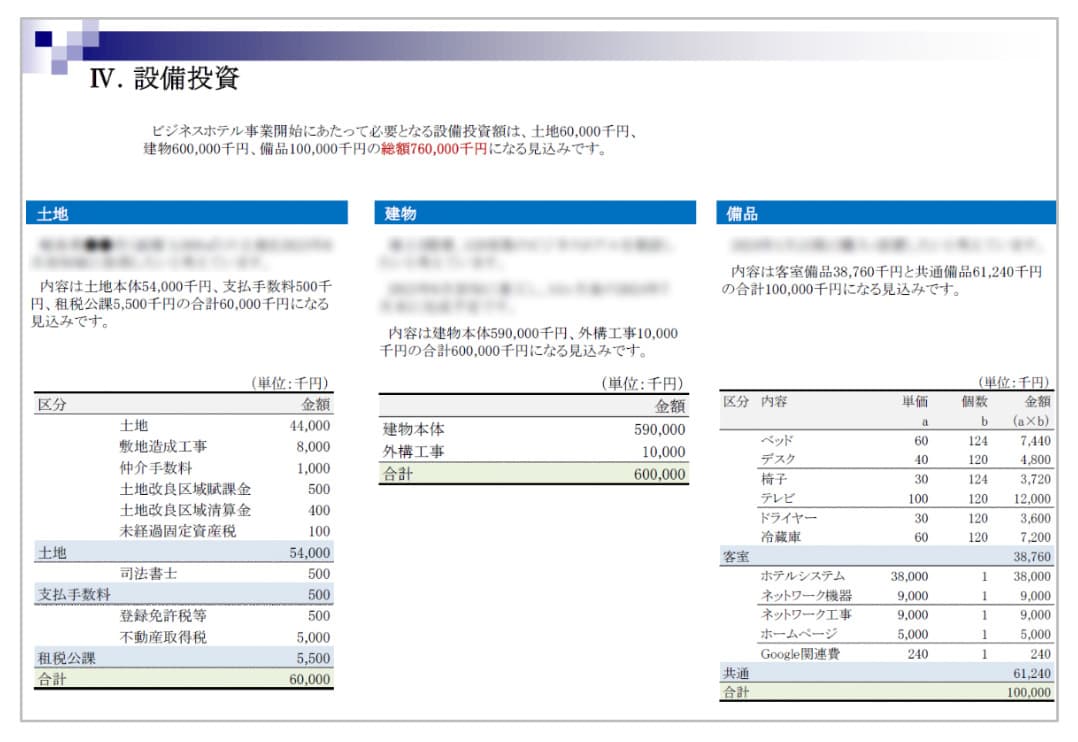

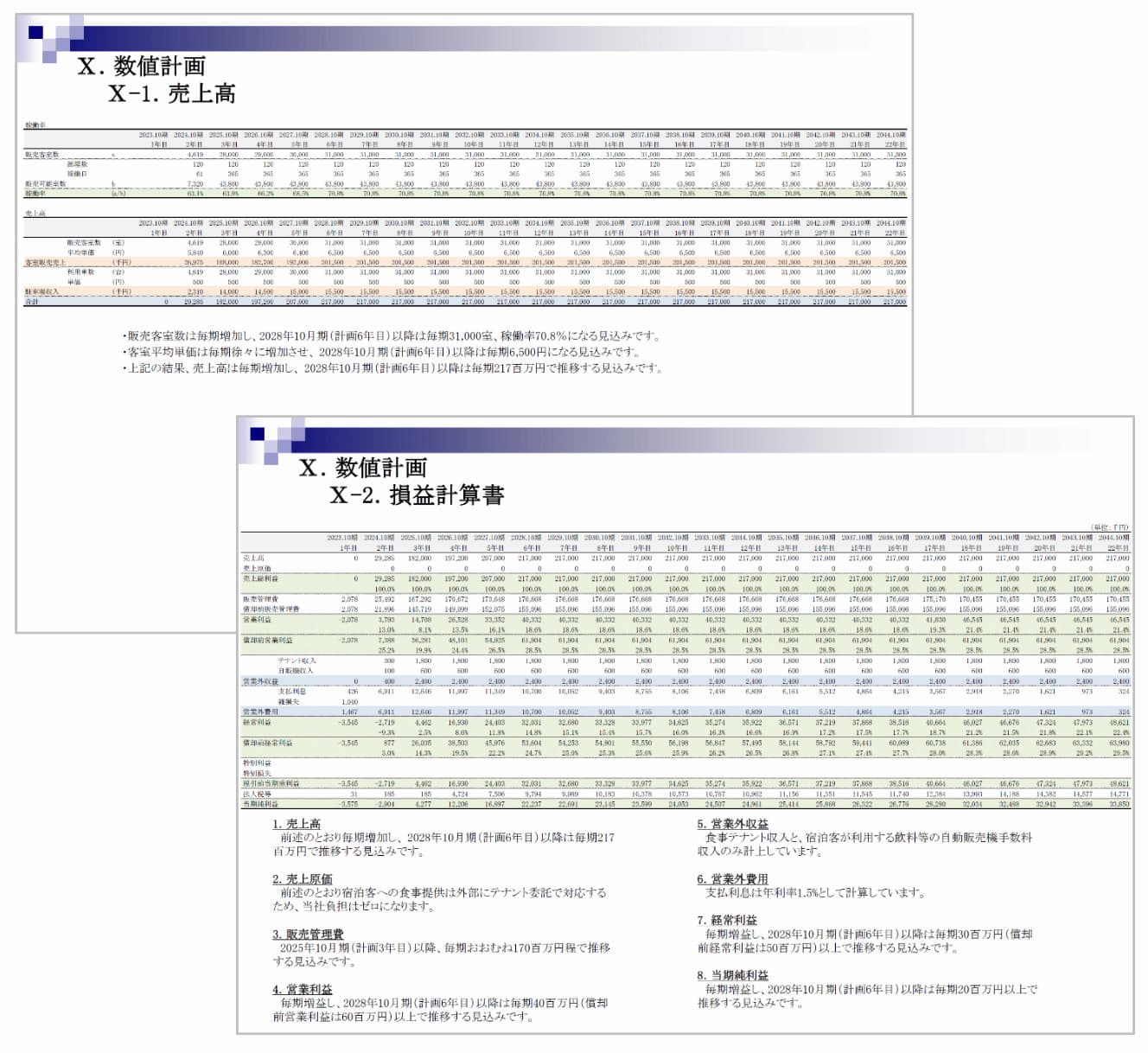

①必要資金の算定

経営への影響

②数値計画

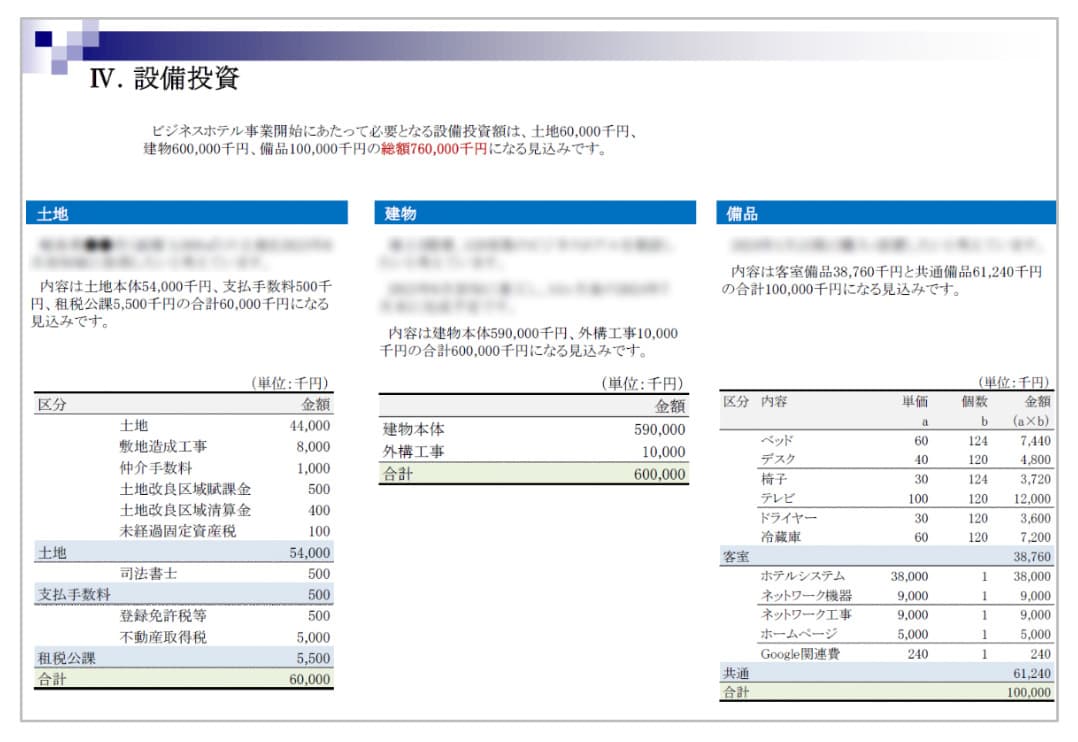

経営が安定している会社でも、設備投資や新規事業開始にあたって必要となる資金を自社で賄うことができなければ、金融機関に対して新規融資を依頼する必要があると思います。

金融資産や不動産が豊富な会社はそれを担保にして金融機関から借入れすることも可能ですが、そうでない場合は金融機関に対して、当該設備投資や新規事業開始により、将来経営にどう影響するかを提示する必要があります。

提示方法として事業計画書の作成が挙げられるところ、弊事務所では事業計画書の作成支援の他、金融機関との交渉立ち合いも支援します。

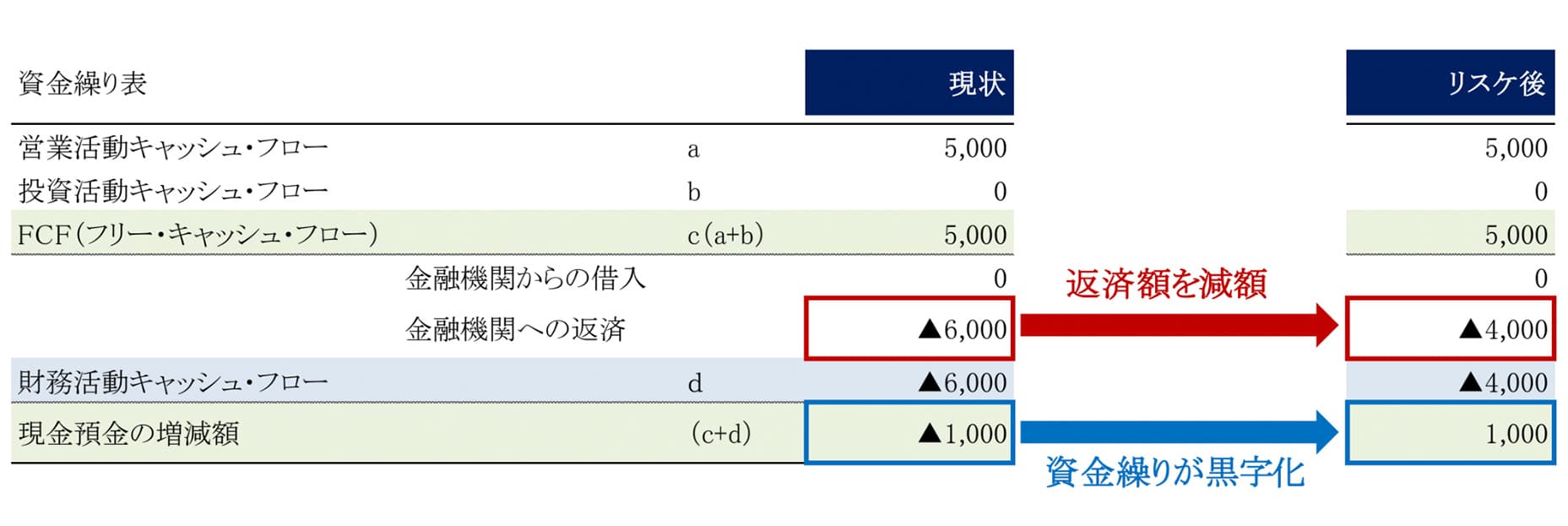

2.リスケジューリングの支援

リスケジューリングとは、金融機関との交渉によって、金融機関から融資を受ける際に約束していた返済期限を延期してもらうことや、月々の返済額を減額してもらうことをいいます。

過去、将来の増収を見込んで金融機関からの借入金で設備投資等を実施したものの、その後売上が低迷し、資金繰りが悪化すれば、月々の返済が困難になると思います。

その場合、現在返済できる金額まで減額していただくよう、金融機関に依頼する方法もあります。

もっとも、金融機関としても簡単には承諾できないため、お客様は今後どのような経営改善策を実施するかを考え、それを実施した場合の3~5ヵ年程度の経営改善計画書を金融機関に提出する必要があります。

さらに、リスケジューリングが成立した後は、毎月、金融機関に対して試算表のほか資金繰り表を提出する必要があります。

弊事務所では経営改善計画書と資金繰り表の作成支援の他、金融機関との交渉立ち合いも支援します。

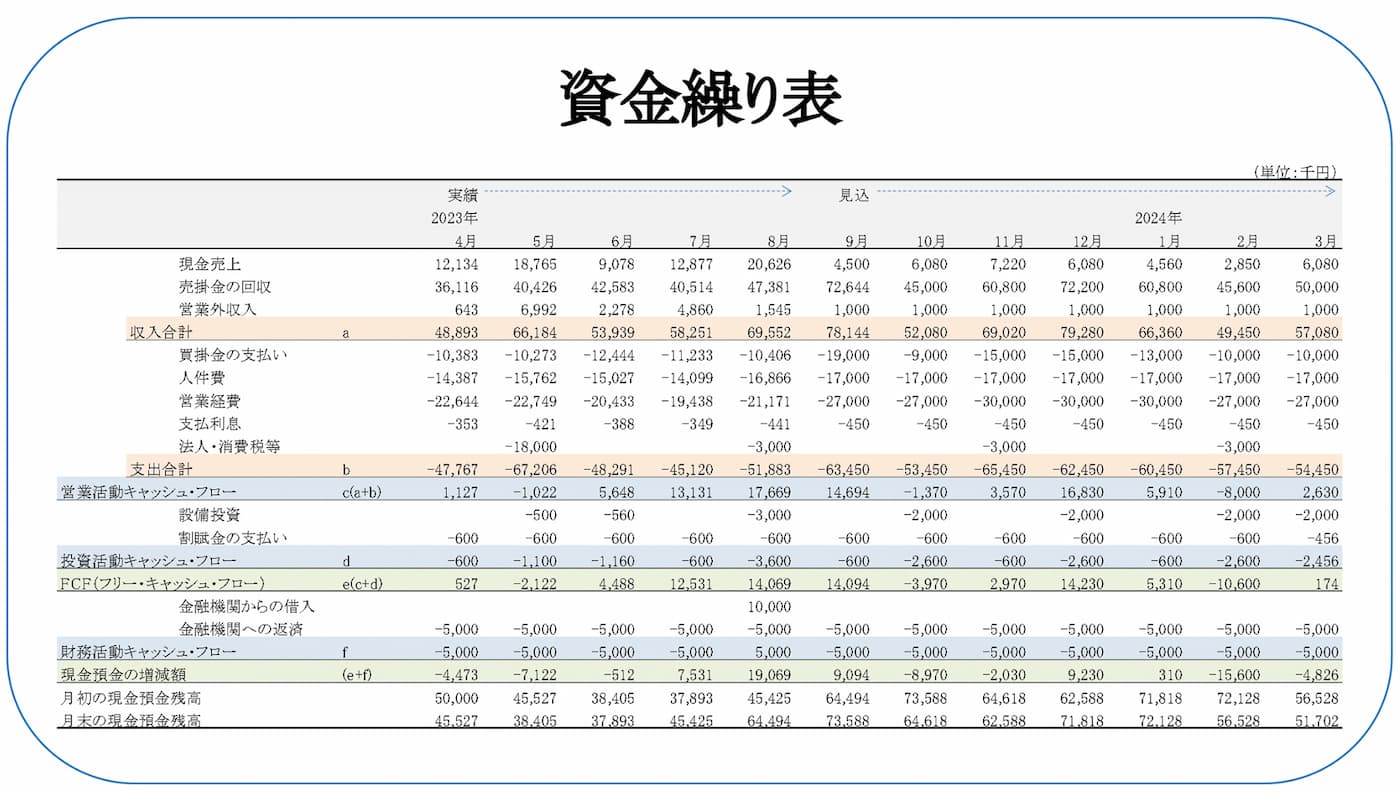

3.資金繰り表の作成支援

貸借対照表

損益計算書

資金繰り表は決算書のように作成義務がありません。そのため、会社様によっては作成されていないと思います。しかしながら、冒頭に記載したとおり、資金の確保は最重要で、資金を管理する資金繰り表の作成は経営上、必要不可欠なものと思います。

資金が豊富な会社は資金繰り表が必要ないかもしれませんが、そうでない会社は作成されるのが望まれます。

資金繰り表は損益計算書と貸借対照表を組み合わせて作成するもので、一見複雑そうですが、仕組みを理解されれば作成できるようになります。

弊事務所では作成支援または作成代行を実施できます。

当事務所では、

資金繰りコンサルティングを

強みに皆様をサポートいたします!

まずはお気軽にご相談ください。

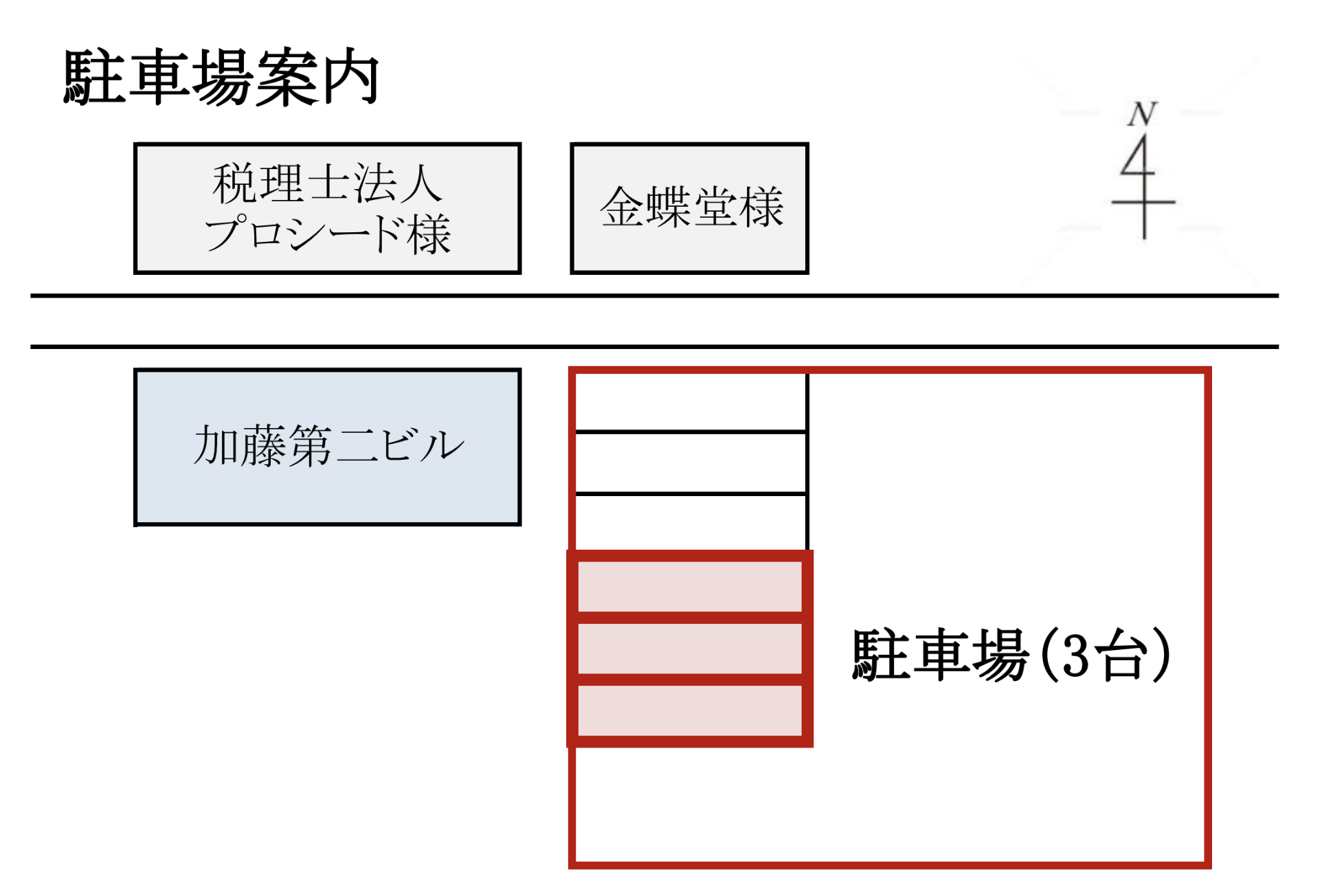

アクセスaccess

〒500-8323 岐阜県岐阜市鹿島町1-10

加藤第二ビル6F